在原材料价格维持高位和抢矿大战的背景下,通过拆解报废电池提取上游资源的动力电池回收环节,也跟着火了。

巨大的想象空间给了资本和玩家竞逐的动力。截至去年年末,我国已经连续七年,位居新能源汽车产销量的第一名,在未来两三年内,电动汽车必备的动力电池将迎来退役潮。基于经济效益和环保要求,动力电池回收赛道估值陡升,俨然一副风口在即的样子。

但与动力电池退役错位发展的是仍处于草莽阶段的回收市场:回收模式不统一、行业规范未落实、测量标准难估计等诸多问题,让风口变得虚影丛生。

动力电池大规模退役前夜

上一周,锂矿头部企业天齐锂业与动力电池龙头宁德时代的口水仗,将电池回收问题推上高潮。

宁德时代董事长曾毓群在世界动力电池大会上再次强调矿产资源并不是产业发展的瓶颈,电池里面绝大部分材料都是可以循环利用的,“宁德时代控股子公司邦普循环镍钴锰的回收率已经达到了99.3%,锂的回收率达到了90%以上。”

动力电池回收环节通过拆解报废电池提取上游原材料,因而锂电回收有助于弥补电池厂商的资源,特别是锂资源供给缺口。

但对于锂回收率达到90%以上的说法,天齐锂业相关人士则直接质疑称锂回收理论上可以实现,但在商业应用上实现大规模回收再利用,“我个人还没见过”。宁德时代立马放言“邀请”对方到广东邦普看先进量产技术。

实际上,这场口水仗背后,正是当下锂电池产业链上下游的矛盾。

2021年以来,新能源汽车行业发展如火如荼,带动原本小众的锂电产业链进入资本市场视野。终端汽车市场景气度高涨,却让身处产业链的人们喜忧参半,“原材料价格上涨太离谱了,在给下游整车厂报价时也很难说出口。”一名头部电池厂商表示。

终端需求层层传导,最上游的原材料生产因开发周期长,无法快速响应,锂、镍等关键电池原材料价格在一年内飙涨。

尽管今年上半年受疫情反复影响,锂价有下行趋势,但上游原材料价格依然维持高位运行。数据显示,截至7月25日,电池级碳酸锂和氢氧化锂市场均价近两周维持在47万元/吨和46.6万元/吨。

这也给电池回收带来了更高的收益估值。动力电池和平常用的3C产品电池一样,在循环充放电过程中电池容量会逐渐衰减,当衰减至80%以下时,便达到退役状态。因此,通常动力电池的服役年限在5年左右。

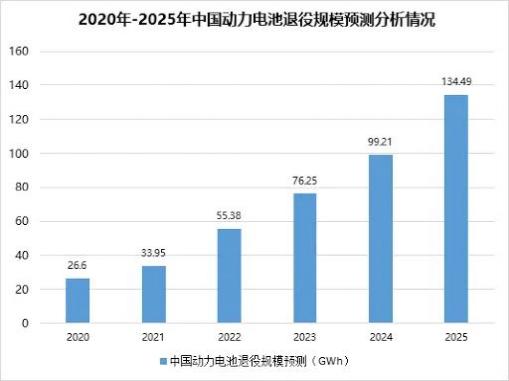

天风证券预计,未来2—3年内动力电池将迎来大规模退役潮,退役动力电池回收利用需求渐显迫切。

据相关数据显示,2020年中国累计退役动力电池达20万吨(约25GWh),2025年这一数字将到达134GWh。证券行业分析师根据三元锂电池和磷酸铁锂电池各50%来计算,预计2025年锂电池回收市场规模将达到312亿元,到2030年将突破千亿。

利益指挥棒下,跑步入局者众。5月以来,已有赣锋锂业、天齐锂业等多家锂电产业链公司宣布入局动力电池回收业务。

跑马圈地之外

不过现在布局,抢位意义大于实际效益。由于我国动力电池回收仍在起步阶段,虽然增速较快,但仍面临回收模式不统一、行业规范未落实、存在安全隐患等诸多问题。

首先,草莽阶段行业缺乏相应规范,导致“小作坊”丛生,扰乱了行业正常发展。

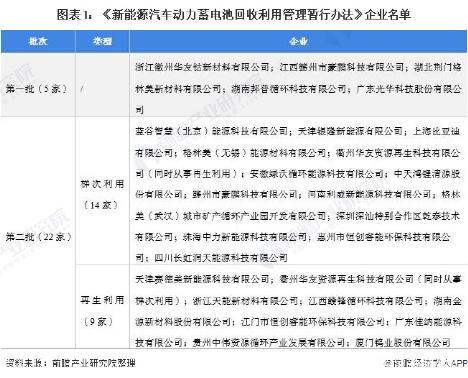

2018年,工信部曾发布了第一批符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单,“白名单企业”的称号自此而生。之后三年,经过两次扩充,现共有47家企业入围白名单。

但大量报废锂电池依然流向了非白名单企业。这些散落的小作坊不需要满足排污许可证、清洁生产许可证等环评要求及设备投入成本,所以在收购废旧电池方面可以给卖方更高报价。因此,流入小作坊的废旧动力电池组如泥牛入海难以统计,华友钴业在不久前的会议上指出:“如果有20万吨的退役量,可能只有2-5万吨可以统计得到回收了。”

白名单企业却难敌小作坊

而电池回收市场的不规范,一方面使得费心费力建设的正规回收网点无用武之地,造成极高的产能闲置率,另一方面由于运输、存储、产品再销售渠道不佳,电池来源无法追溯和保障,难以保证市场的再制造电池的质量。

其次,标准不一也阻碍了动力电池回收效率。

动力锂电池溯源性较差,退役电池的筛选和评估标准尚未统一。现在各家动力电池厂商生产的型号并不统一,即使是同型号电池,用户使用情况千差万别,退役后电池的各项性能也参差不齐,且各家对电池的各项指标评定方法也不一致,这些问题导致退役电池在进行检测和分类的难度和成本较高,难以短时间内形成规模效应。

另外需要关注的则是当下高企的成本。

动力电池回收过程中涉及多项成本,如仓储成本、环保成本、拆解成本、测试成本等等,另外回收过程中用料成本也不低。由于退役电池属于第9类危险品,需要采用专门运输车;正规拆解过程需要布袋除尘器、尾气焚烧系统、废水处理设施等都是不小的成本。

主营动力电池回收的格林美,其毛利率仅有16.35%,比之上游锂资源动辄40%、50%的毛利率相差甚远。

动力电池回收板块今年第二季度持续上涨

高位徘徊的原材料价格也增加了回收企业的成本。东莞证券研报显示,2022年以来,废旧磷酸铁锂电池的价格从2021年初的2000元/吨左右涨到了目前接近2万元/吨,废旧三元电池的价格也已超过4万元/吨,价值更高的钴酸锂已超过10万/吨。

如果没有技术、政策和产业链各方合力,上述问题恐怕将长时间阻碍着回收行业的发展。

结盟才是正解

据统计,2011年至2019年间,动力电池回收企业仅增加600余家,但进入2020年后,入局者便如雨后春笋般冒出。其中,2021年新增企业数量占总体企业比例高达80%。

尽管短期内,回收锂还很难担起供给重任,但业内比较认可的是,到了2025年后,回收锂将成为锂供给的重要补充。行至爆发前夜,玩家提前布局也情有可原。

不过在动力电池回收体系尚未建立的当下,千亿市场的风好像吹得太早。为了承接即将到来的动力电池报废潮,产业链上下游的合作无可避免。

由于动力电池回收责任机制,和电池回收利用的系统性复杂性,产业链上下游的战略联盟与合作,让电池货源最终流向操作正规、产线环保的白名单企业,是未来的必然趋势。

参见美国等相对成熟的市场,未来随着废旧电池迎来爆发,产业链的电池生产商、汽车、电池租赁公司等参与者将组成行业联盟,即动力电池生产企业提供电池销路,汽车厂商为废旧电池提供回收渠道,第三方回收企业则通过自身技术优势实现动力电池的高效回收,环节间优势互补。